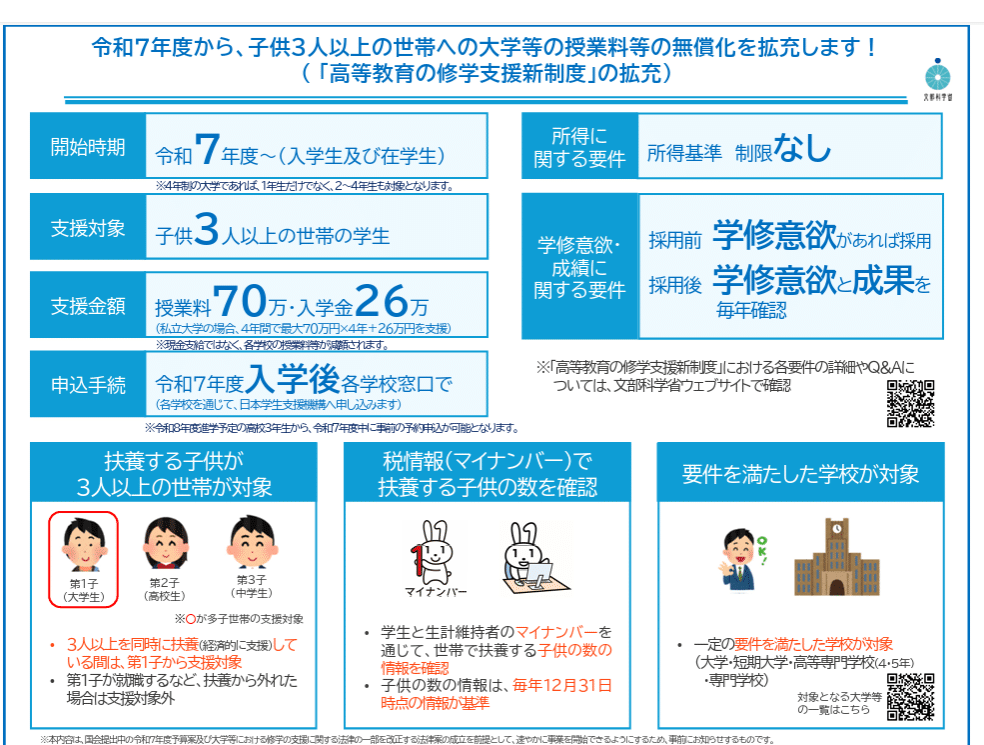

【給付型奨学金】大学無償化・高等教育の修学支援新制度ってどんな制度?~令和7年改正~

国の高等教育の修学支援制度(大学無償化)

出典:文部科学省「高等教育の負担軽減」

http://www.mext.go.jp/kyufu/

出典:文部科学省「奨学金事業の充実」

http://www.mext.go.jp/kyufu/

「国の高等教育の修学支援新制度」とは一言でお伝えすると大学・専門学校に通うお子さまの支援制度です。

この制度には

●授業料等の減免(授業料と入学金の免除または減額)

●給付型奨学金(返還が不要な奨学金)

2つの支援があります。この2つの支援を合わせることにより、安心して子どもたちが専門学校・大学などで学んでいただくように国が支援をしてくれます。

●多子世帯(子ども3人以上)は2025年度からさらに支援が手厚くなる予定ですので、こちらでご紹介します

下記をクリックすると詳細のページに移ります

まずは、気になる支援の金額からご紹介しますね!

入学料免除・授業料免除と給付型奨学金はいくら?

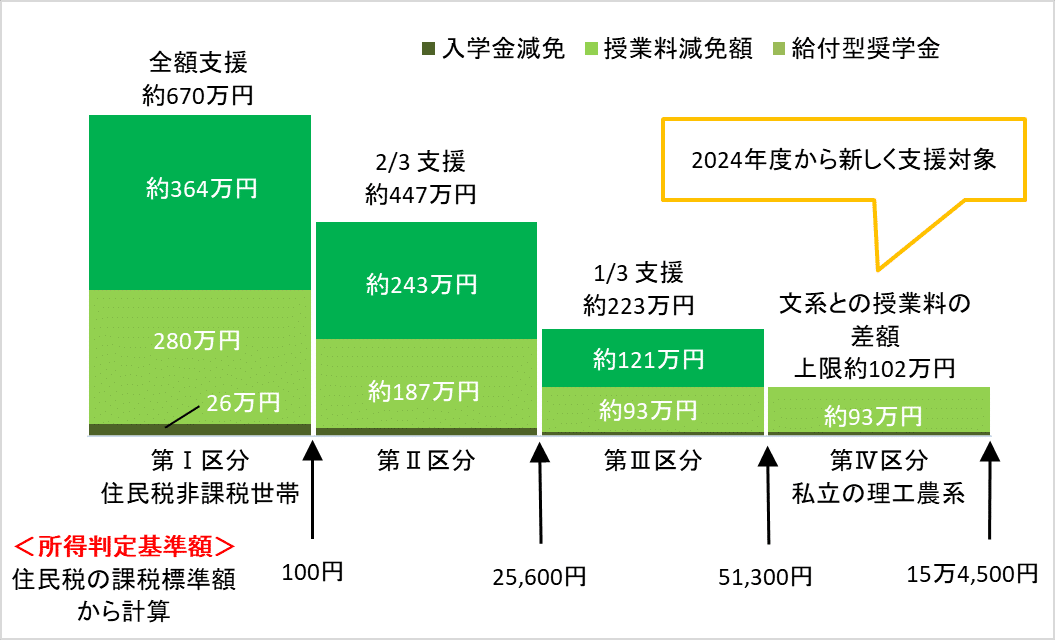

●最高約670万円:私立大学に自宅外から通う場合(4年合計)

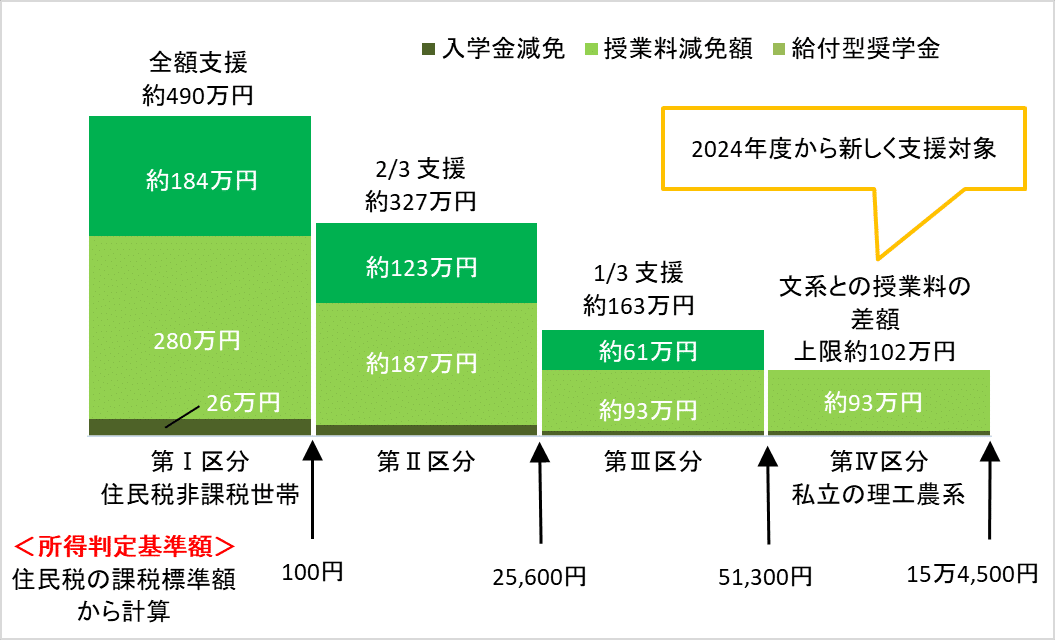

●最高約490万円:私立大学に自宅から通う場合(4年合計)

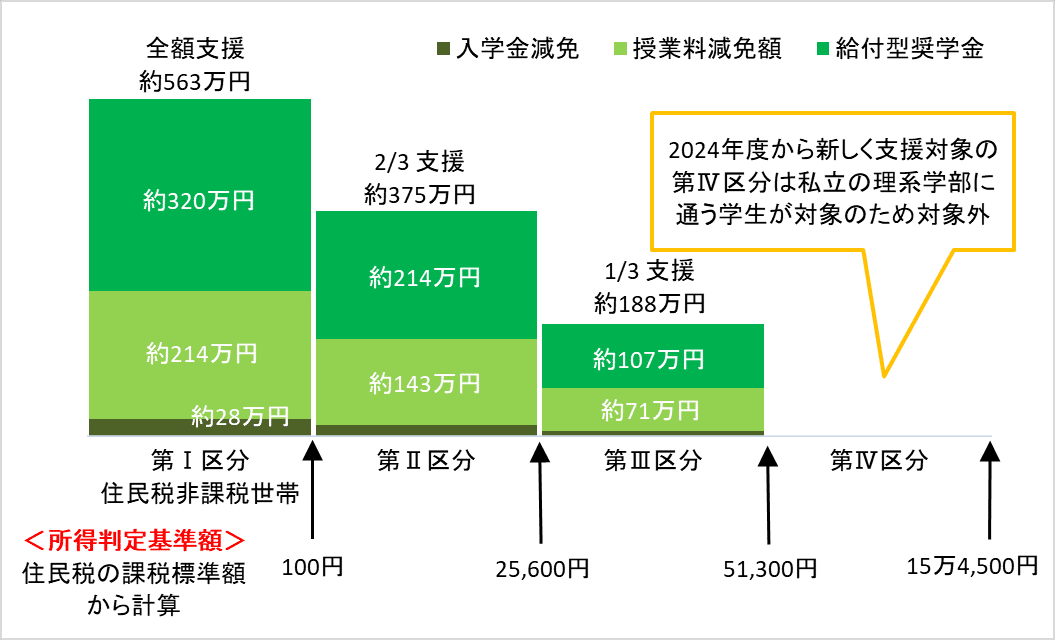

●最高約563万円:国公立大学に自宅外から通う場合(4年合計)

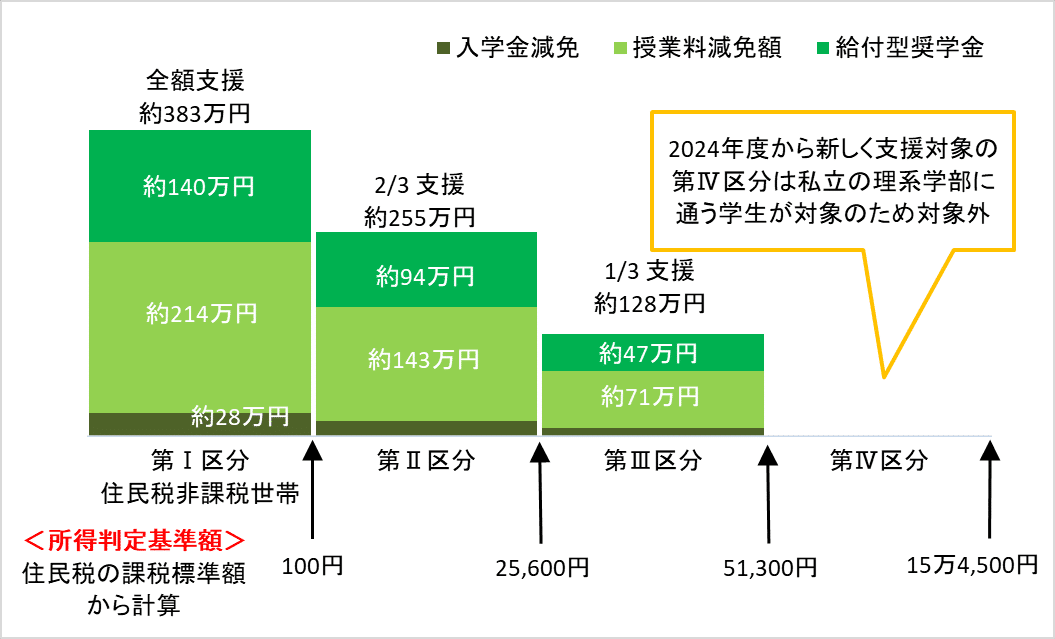

●最高約383万円:国公立大学に自宅から通う場合(4年合計)

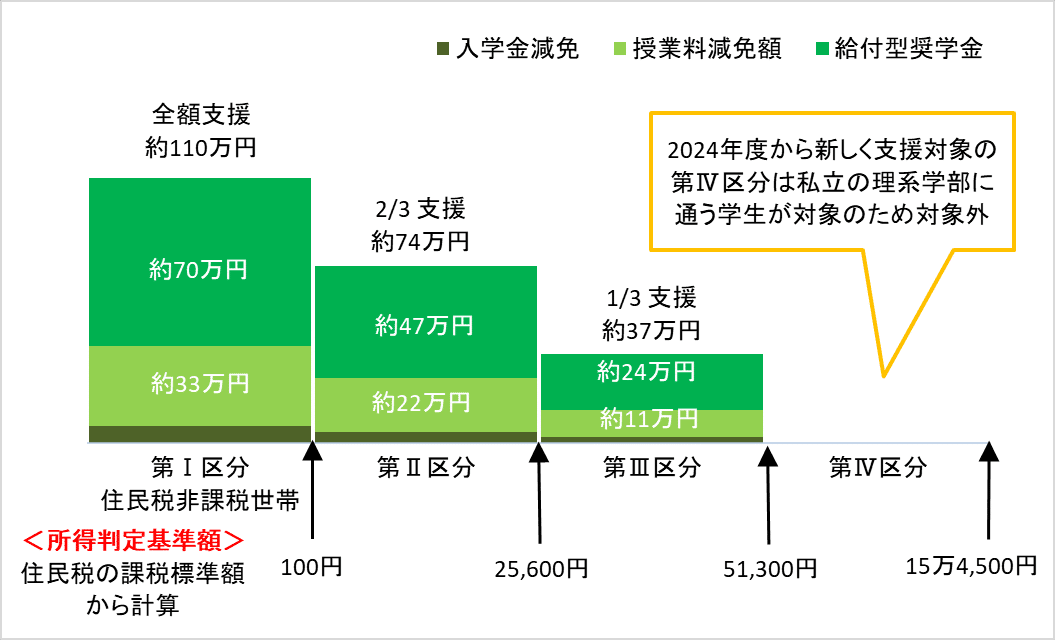

●最高約110万円:国公立専門学校(2年制)に自宅から通う場合

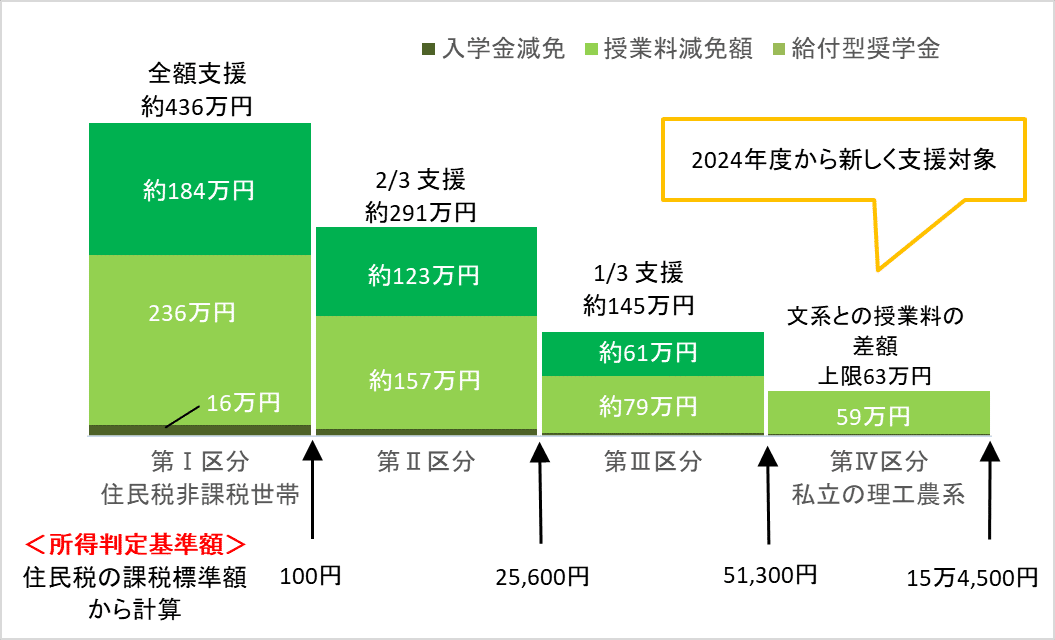

●最高約436万円:私立専門学校(4年制)に自宅から通う場合

支援を受けられる金額は、通う学校の種類、自宅通学か自宅外通学かなどによって上限額が定められています。

私立大学は特に費用がかさむのでありがたい制度ですね。

ただ、全員が満額支給ではなく、世帯の収入の要件があり、住民税非課税世帯の第Ⅰ区分として認められれば、上限まで(最高額まで)支援を受けられます。住民税非課税世帯に準ずる世帯(第Ⅱ区分・第Ⅲ区分)の学生は、住民税非課税世帯の学生の2/3又は1/3の金額となります。

2024年度から支援対象となった第Ⅳ区分では、第Ⅲ区分の世帯収入基準が超えていても多子世帯の場合、私立大学等の理工農系に通う場合に対象となりえます。

多子世帯に対しては住民税非課税世帯の学生の1/4の金額、理系学部では文学部とその差額分の授業料等減免がされます。

ここでの注意点は文部科学省のイメージ図の所得制限はあくまで「年収目安」という点です。

同じ年収のシングルマザーさんでも

「子どもの扶養人数」

「子どもや自分の年金を支払っている(税額控除がある)」

「iDeCoをしている」

などで変わってきます。

調べ方は、最後にご紹介します。

文章ではわかりにくい方は、勉強会も開催していますのでご活用くださいね。

それでは区分によって支援額がいくらちがうか具体的に支援額をみていきましょう。

A 最高約670万円:私立大学に自宅外から通う場合(4年合計)

B 最高約490万円:私立大学に自宅から通う場合(4年合計)

C 最高約563万円:国公立大学に自宅外から通う場合(4年合計)

D 最高約383万円:国公立大学に自宅から通う場合(4年合計)

E 最高約110万円:国公立専門学校(2年制)に自宅から通う場合

F 最高約436万円:私立専門学校(4年制)に自宅から通う場合

住民税非課税世帯の第Ⅰ区分として認められ、上限まで支援を受けられれば、国立大学の場合なら入学金・授業料が無料になります。

かつ、給付型奨学金も受け取れ、かなり手厚い内容です。

世帯の収入が多く、区分が上がると段階的に支援額は減っていきます。

●住民税の支払いが少ないと支援を受けやすい!

自身がどの区分の対象になるかどうかを見極めるには、お金や税に関する知識が必要になります。

独立行政法人日本学生支援機構のホームページにある進学資金シミュレーターで試算ができます。

進学資金シミュレーターはこちら

ただし、このシミュレーターの結果も生命保険料を支払っている、医療費が多くかかっている、iDeCoをしている、子どもの扶養や子どものバイトなど、ご家庭の事情によって変わってきますので注意しましょう。

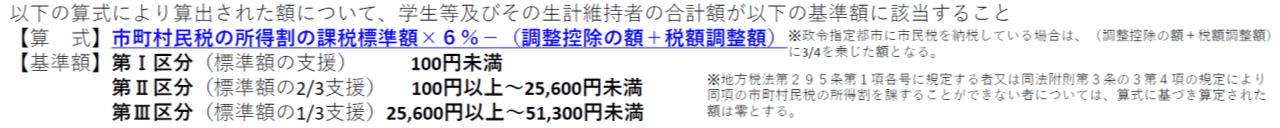

既にみた通り、支援の対象となるには、世帯収入が一定の基準より少ない世帯であることという経済的な条件があります。

住民税非課税世帯およびそれに準ずる世帯となる第Ⅰ区分~第Ⅲ区分、2024年度から対象となった第Ⅳ区分の基準額の範囲内であるか両親など学生本人と生計維持者の合計で判定されます 。

●所得に関する条件

出典:文部科学省「高等教育の修学支援新制度に係る質問と回答(Q & A)(資料6)支援対象者の要件(個人要件)等 <所得に関する要件と目安年収>」

高等学校等就学支援金の基準とよく似ていますが、住民税の計算を基礎にした計算式となります。

かなり…複雑ですね。

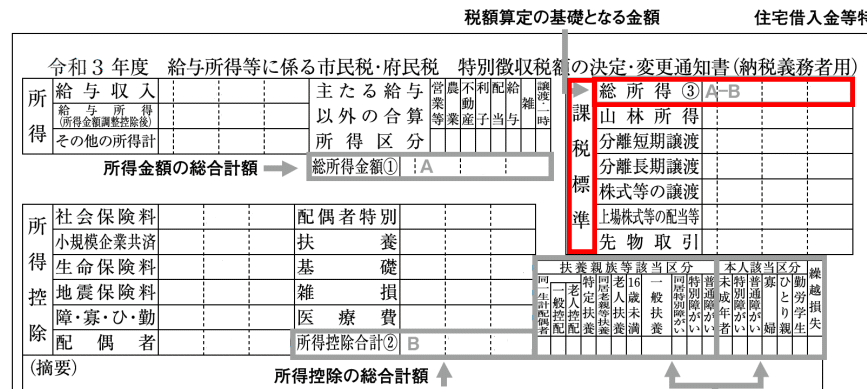

ポイントは6月にお知らせがある住民税の税額決定通知書です

これがお手元にあればチェックできますよ!

税額決定通知書の課税標準額

資料:大阪市「特別徴収税額の決定・変更通知書(納税義務者用)の見方」の画像をもとに執筆者作成

会社にお勤めの場合は、会社から配布される住民税の税額通知書を見て課税標準額は確認できます。

調整控除の額や税額調整額はわかりませんし、正確な判定はできませんが、課税標準額が85万5,000円未満なら第Ⅲ区分までには該当する可能性が高いため、目安にしてくださいね。

少し超えていても該当する可能性はありますので、その場合はお住まいの市町村に調整控除の額や税額調整額を尋ねてみましょう。

要注意なのは、ここでいう住民税非課税世帯は、単純に住民税額がゼロという世帯ではないことです。

住宅借入金等特別税額控除(住宅ローン控除)、寄附金税額控除(ふるさと納税など)などの税金額を少なくする税額控除という仕組みがありますが、こういった仕組みで税金額が減っていても考慮されないのです。

また「扶養控除」については、扶養される家族の年齢によって控除額がかわります。今まで対象外だった方も子どもが大学生になって第Ⅲ区分になったというお声もあります。

世帯の資産状況も要件になっている

資料:JASSO 進学前(予約採用)の給付奨学金の家計基準

高等学校等就学支援金の支給を受けるための条件と大きく違うのが、世帯の資産状況まで申告が必要なこと。学生等及びその生計維持者の保有する預貯金や有価証券など資産(不動産は除く)の合計額が、以下の基準額に該当することとされています。

●生計維持者が2人の場合 :2,000万円未満 → 令和7年度より5,000万円未満

●生計維持者が1人の場合: 1,250万円未満 → 令和7年度より5,000万円未満

資産要件が大きく変わりましたね。

所得に関する要件を満たしていても、資産が基準を超えると支援が受けられません。

また、資産の基準は国の高等教育の修学支援制度(大学無償化)独自の資産基準ですので、資産のすべてが入るとは限りませんので、注意しましょう。

所得要件をクリアしたい方へ

資産要件は令和7年度改正されました

しかし、所得要件は変わらずです。

がんばってダブルワークをしている・パートから正社員になったなど収入が多い方がおそらく一番悩まれると思います

がんばって働くと児童扶養手当も減り・給付型奨学金も受けられない・・・

働きソンなの?と

よく「年収がいくらだったら?」とご質問いただきますが、年収の判断ではないことも理解していくと、「これからどうしたらいいの?」の対策が打てるようになります。

サポートさせていただいた、支援額が500万円、1,000万円になったシングルマザーさんはたくさんいらっしゃいますので、諦めないでくださいね!

是非、SNSの情報に振り回されず、シングルマザー目線で情報をGETしていってくださいね。

●お金に関する様々な制度や最新情報をお届けします

シングルマザーさんに必要な情報をお届けします

LINEでは募集中の給付型奨学金・期間限定のお金の情報をお届けします

メルマガでは、所得制限・資産要件・シングルマザーがソンをしない働き方・シングルマザーがトクする投資などの話をお届けします(30通以上の情報が届きますので情報量が多いです)

お役に立ちましたらうれしいです。