給付型奨学金の家計基準(調整控除と税額調整額)を正しく知ろう

高校卒業後に進学希望、または既に大学等に進学している子どものいる家庭にとって、給付型奨学金の対象となるかどうかは、家計に大きな影響を与えます。

一度対象となっても、毎年審査があるので、判定基準はできるだけ正確に知っておきたいですよね。

今回は、給付型奨学金の家計に関する基準を満たすか確認する方法をお伝えします。

給付型奨学金の家計基準

給付型奨学金の家計に関する判定は、住民税の計算を基礎にした計算式で求められた「支給額算定基準額」が第1~3区分にあてはまるかで行われます。

支給額算定基準額=課税標準額×6%-(市町村民税調整控除額+市町村民税調整額)※(100円未満切り捨て)

- 第1区分:100円未満

- 第2区分:100円以上25,600円未満であること

- 第3区分:25,600円以上51,300円未満であること

「課税標準額」「市町村民税調整控除額」「市町村民税調整額」、計算式ではいずれも難しい用語が使われていますね。ひとつずつみていきましょう。

課税標準額とは?

判定する計算式で用いられている「課税標準額」とは、住民税の計算の基礎となる金額であり、所得金額から「所得控除」を差し引いた金額です。

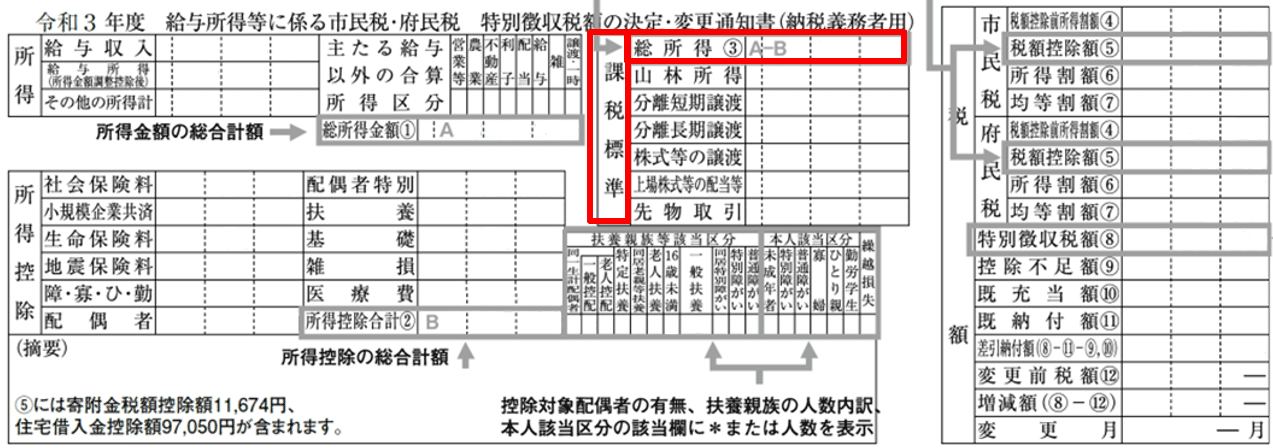

お勤めの場合は、勤務先から配布される住民税の税額決定通知書を見れば、課税標準額は確認することができます。

図1 税額決定通知書

課税標準額だけでは正確な判定はできませんが、課税標準額※に6%を掛けて51,300円未満なら、第3区分までには該当する可能性が高いです。

少し超えていても「市町村民税調整控除額」と「市町村民税調整額」があれば、支援に該当する可能性があります。

市町村民税調整控除額」と「市町村民税調整額」はどこに書いてある?

では、計算式で続く「市町村民税調整控除額」や「市町村民税調整額」について、みていきましょう。

(1)市町村民税調整控除額とは?

調整控除とは、所得税と住民税の人的控除(基礎控除、扶養控除などの人を対象とした控除)に差があることにより税負担が増えないように調整するため、住民税の所得割額から一定額を控除するものです。

(2)市町村民税調整額とは?

調整額は、「税額調整額」とも言われ、市県民税の非課税となる基準を少し超える方について、住民税を差し引いた後の所得が、非課税となる基準を少しだけ下回るために非課税となる方の所得より少なくならないように調整するものです。

内容を深く考えるとかえって混乱しかねないので、とりあえず金額さえわかれば上記の家計基準の計算式にあてはめることができます。

マイナポータルの「わたしの情報」を参照すれば、「市町村民税調整控除額」と「市町村民税調整額」を確認できます 。

図2 マイナポータル「わたしの情報」

マイナポータルを利用していない場合は、まずはお手元に税額決定通知書などがあれば、課税標準額を確認してみましょう。

可能性がありそうだったら、お住まいの自治体で課税証明書(所得証明書)を取り寄せてみましょう。

課税証明書は自治体によって書式が異なり、市町村民税の調整控除額や税額調整額が必ず記載されているものではありません。

奨学金の申請に必要な場合、自治体に申し出をすることで課税証明書に記載してもらえることもあるので、自治体に確認してみましょう。

所得控除を活用しよう

課税標準額は所得金額から「所得控除」を差し引いて計算されるので、所得が変わらなくても所得控除が増えれば、課税標準額が少なくなります。

課税標準額が少なくなれば、給付型奨学金の対象になりやすくなります。

生命保険料控除 ・地震保険料控除・医療費控除などに漏れがないか、見直してみましょう。

来年度以降のために、個人型確定拠出年金(iDeCo)を始めて拠出額の所得控除を受けられるようにするのもおすすめです。

お役に立ちましたらうれしいです。