令和2年の年末調整の変更点と書き方のポイント

こんにちは!

女性のためのお金の専門家

新田真由美です。

会社にお勤めの方は、そろそろ年末調整の書類を会社からもらう頃ではないでしょうか。

今年の年末調整の書類は大幅に変更になり、驚かれた方もいらっしゃるかと思います。

今回は令和2年度の年末調整の書類の変更点と書き方のポイントについてお伝えしますね。

どこが変わったの?

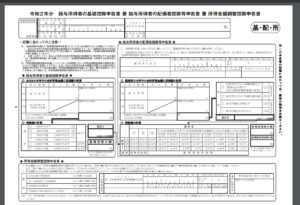

まず、書類の名称が変わりました。

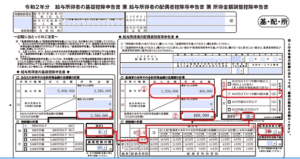

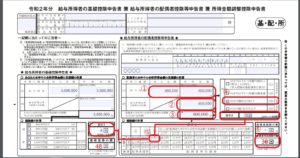

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除申告書兼所得金額調整控除申告書」

1枚の書類で

給与所得者の基礎控除申告書

給与所得者の配偶者控除申告書

所得金額調整控除申告書

これらの3種類の所得控除を申告します。

給与所得者の基礎控除申告書

令和2年から基礎控除の金額が38万円から48万円になりました。

また、昨年までは基礎控除の申告の必要はありませんでした。

そのため、今年は初めて自分で基礎控除の金額を申告することになります。

記入の仕方ですが

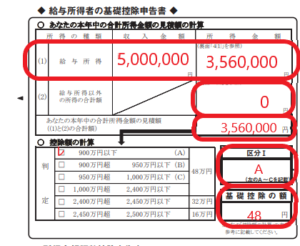

(1)給与所得については令和2年の年収の見込み額を記入します。

(1)の所得金額は、年収から給与所得控除を引いた金額を記入します。

給与所得控除はサラリーマンの必要経費と思ってくださいね。

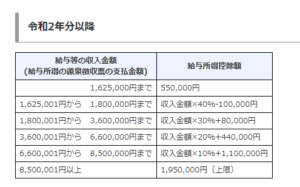

給与所得控除額は下記の表で計算をします。

例えば、年収が500万円の方の場合の給与所得控除額は、

500万円×20%+44万円=144万円

所得金額=500万円-144万円=356万円

(1)の所得金額は356万円と記入します。

(2)の欄は、お給料以外の収入がある場合記入をします。

例えば、副業をしている方の場合

売上から必要経費を引いた金額を記入します。

次に合計所得金額の見積額の欄に(1)と(2)の合計額を記入します。

合計所得金額から基礎控除の金額を判定し、基礎控除の額の欄に記入をします。

配偶者控除または配偶者特別控除を受ける方は、区分Ⅰに判定結果(A)から(C)を記入します。

配偶者控除等申告書の欄

①妻の職業が会社員・パートの場合

②妻が自営業の場合

③妻がパートをしながら副業をしている場合

年収が850万円を超える方は要チェック!所得金額調整控除

所得金額調整控除は、令和2年から始まった所得控除です。

給与等の収入金額が850万円を超える給与所得者で、次のいずれかに該当する方が受けられる所得控除です。

- 本人が特別障碍者に該当する方

- 年齢23歳未満の扶養親族がいる方

- 特別障碍者である同一生計配偶者または扶養親族がいる方

所得金額調整控除の金額は

{給与等の収入金額(1000万円超の場合は1000万円)-850万円}×10%

になります。

この所得金額調整控除は、夫婦ともに年収が850万円を超え、夫婦に23歳未満の子どもがいる場合、夫婦ともに受けることができます。

この点、夫婦のうちの片方しか受けることができない扶養控除とは異なりますので気をつけてくださいね。

夫婦ともに年収850万を超えるパワーカップルはこの点見落とさないようにしましょう。

ここまで、令和2年から変更になった年末調整の書類の記入のポイントについてお伝えしました。

国税庁のホームページでは年末調整作成用のソフトがダウンロードできます。

国税庁・年末調整手続の電子化に向けた取組について(令和2年分以降)

便利なツールを活用するのも一つの方法です。

所得税の計算は

収入から様々な所得控除を差し引いた金額に税率を掛けて計算します。

そのため、年末調整や確定申告などでちゃんと申告をしないと、本来払う税金よりも高い税金を払ってしまうことになります。

知らなかったがために損をすることがないようにきちんと書類を書いて提出しましょう。

また、知らないともったいない!年末調整や確定申告をしないと戻らないお金アレコレ

についてもコラムを書いているので、ぜひ読んでくださいね。

最後までお読みいただきありがとうございました!

女性がお金の不安がなく、

安心して過ごせるように

メルマガではお役立ち情報を発信しています!

ご登録はこちら↓