奨学金にも影響!?子どものバイト103万円と扶養控除・ひとり親控除の注意点

お子さんが大学生のシングルマザーさんからの質問をご紹介させていただきます。

2020年からはシングルマザーへの控除は「寡婦控除」ではなく、「ひとり親控除」になりましたので、その点を踏まえてご紹介します

Q.子どものバイト、103万円を超えるとどうなりますか?

扶養に入れているお子さんがアルバイトをされていて、お子さんの給与が年間の合計で103万円を超えてしまった場合の家計への影響を心配されているのですね。

103万円超えた場合

(1)扶養控除がなくなりお母さんの税金の額が高くなる

(2)ひとり親控除がなくなる(2020年より寡婦控除からひとり親控除になりました)

ということで税金額が変わってきます。

■子のアルバイト収入がひとり親家庭の家計に与える影響

お子さんのアルバイト収入が103万円を超えると、前述のとおり親の税金の負担が増えることになる可能性が高くなります。

しかし、1年間を振り返って合計で103万円を超えなければ問題がないということでもありません。

お子さんがアルバイトを始める場合は、親子でアルバイトでの働き方について話しておきましょう。

①年間収入103万円以下

親:扶養控除・ひとり親控除

子ども:税金の支払いなし(勤労所得控除がある)親の健康保険に加入できる

※収入額によっては、住民税は支払う場合がある

※アルバイトでの雇用条件・収入見込み額によっては、この段階から親の健康保険に加入できない場合がある ことに注意。

②年間収入103万円~130万円以下

親:扶養控除なし・ひとり親控除なし

子ども:税金の支払いなし(勤労所得控除がある)親の健康保険に加入できる

※収入額によっては、住民税は支払う場合がある

③年間収入130万円超

親:扶養控除なし・ひとり親控除なし

子ども:税金の支払いがある・自分で健康保険料を払う

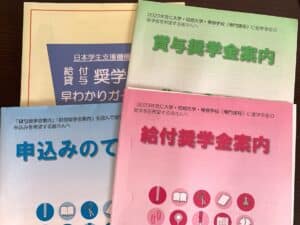

税金のことは少し難しいのですが、お子様のバイト代が影響して奨学金に影響があるかもしれませんので要注意です!

大切なことなのでそれぞれ詳細をお伝えしますね。

最高約670万円の支援額・給付型奨学金についてはこちら

↓↓↓

(1)扶養控除がなくなりお母さんの税金の額が高くなる

まず、お子さんの給与収入が年間103万円を超えると、お子さんがお母さんの扶養親族でなくなります。

お子さんがお母さんの扶養親族であるための要件の1つに、年間収入が給与のみの場合は103万円以下であることとされているためです。

※お子さんが16歳以上の扶養親族なら、お母さんは、所得税・住民税の計算でそれぞれ38万円が差し引いて税金を少なくできる「扶養控除」が受けられます。

※お子さんが大学生ということですので19歳~23歳なら特別扶養親族として、所得税では63万円、住民税では45万円、控除が受けられます。

(2)お子さんの収入が103万円を超えてしまったら

お子さんのアルバイト収入が103万円を超えて、扶養親族ではなくなると扶養控除と同様にひとり親控除も同時になくなります。

例えば、離婚によるシングルマザーの方が働いていて(所得税5%・住民税率10%)、20歳のお子さんを特定扶養親族とし、扶養控除とひとり親控除が受けられるご家庭の場合で考えてみましょう。

・所得税 (扶養控除63万円+ひとり親控除35万円)×5%=49,500円

・住民税 (扶養控除45万円+ひとり親控除30万円)×10%=75,000円

所得税と住民税と合わせて最大で合計12万4,500円も税金額が抑えられる計算になります。ところが、お子さんのアルバイト収入が103万円を超えて扶養親族ではなくなると、扶養控除とひとり親控除が同時になくなります。お子さんの給与収入が103万円を超える影響は大きいですね。

ちなみに、シングルファーザーの場合は「寡夫控除」がありましたが、2020年からはひとり親控除になり、所得税35万円・住民税30万円と控除額がアップしました。

(3)子どもの税金はどうなるの?

では、お子さんの収入がたくさんあるようなら、お子さんが税金を払う必要があるのでしょうか?

実は、働く学生の場合は、「勤労学生控除」(所得税は27万円) という所得控除が適用されるため、年間130万円以下の給与収入であれば所得税が0 となります。

住民税は少し複雑です。お子さんの給与収入が年間100万円を超えるあたりから住民税がかかってくる可能性がある ことに注意しましょう。

自治体によって住民税がかかる収入基準が異なるため、 年間で90万円を超えそうになってきたら、一度お住まいの自治体に確認してみると良いですね。

年間収入130万円までは住民税にも勤労学生控除があり、控除額は26万円となっています 。

※勤労学生控除の正確な情報は国税庁のHPをご覧くださいね。

(4)お子さんの社会保険が変わる

お母さんの健康保険に加入できる「被扶養者」であるためには、お子さんは主としてお母さんの収入によって生活していることが必要です。

そのため、お子さんのアルバイト収入が年間130万円以内であること以外にも細かい認定基準があります。

例えば、お子さんのアルバイト収入がお母さんの収入の2分の1未満であることなどです。

扶養から外れるとなると、お子さんはお母さんの健康保険の扶養から外れ、自治体の国民健康保険に加入し、健康保険料を払わなければならなくなります。

健康保険組合がご家庭の生計の状況を考慮して審査する ため、健康保険に被扶養者の条件をしっかり確認しておくことが大切です。

もし、アルバイト先の社会保険の加入基準を満たせば、アルバイト先で厚生年金・健康保険に入り、アルバイト先で厚生年金保険料と健康保険料を給与天引きされることになります。

このように、お子さんのアルバイト収入が年間103万円を超えると、扶養控除・ひとり親控除の条件が外れることになり、お母さんの税金額がUPし、手取り収入が減ってしまいます。

では、子どもが103万円を超えて働かない方がいいの?となりますと考え方やその他対策もあります。

シングルマザーが知っておきたい税金についての注意点と対策についてもご紹介しますね。

シングルマザーが知っておきたい税金のはなし

シングルマザーに限らず、ひとり親家庭の場合

■仕事をしている

■子どもを扶養に入れている

■ひとり親控除の対象

であるご家庭が多いと思います。

お仕事をセーブしていて、税金の負担がない方(非課税世帯)もおられましたら、税金を払っているシングルマザーさんもおられます。所得税や住民税を支払っておられる場合は「所得控除」で税金が下がるケースもあります。

所得控除には、下記のものがあります。

■扶養控除(一般の控除対象扶養親族・特定扶養親族)

■ひとり親控除・寡婦控除

■社会保険料控除

■生命保険料控除

■医療費控除

■確定拠出年金(iDeCo)による小規模企業共済等掛金控除などがあります。

正しく知識を知るために下記の情報も合わせてご覧くださいね

シングルマザー目線で「返済不要の奨学金」「ソンをしない働き方」をお届けします

お役に立ちましたらうれしいです