2020年【令和2年】の年末調整が大きく変化!改正点と記入の注意点

年末調整の時期ですね。

会社員や公務員の方は、勤務先から年末調整の書類に記入・提出を求められると思います。

年1回だけなので記入の仕方を覚えにくい上に、制度の改正もちょくちょくあるので、

「今年もまたどうすればいい?」とお困りの方も多いのではないでしょうか?

特に2020年の年末調整は、所得税制の基本が改正になったことで大きく様式が変わります。

これを機会に年末調整の「?」を減らし、今年だけでなく来年以降もスムーズに記入できるようにしていきましょう!

そもそも年末調整は何のため?

そもそも毎年の年末調整は何のためにするのでしょうか?

会社員や公務員などの給与所得者(パート・アルバイトを含む。以降「サラリーマン」と記載します)は、お給料から所得税を天引きされて収めていますね。

この所得税の金額は概算額なので、その方の状況を全部反映した正確な税額ではありません。

そのため、年末にその年の必要な申告(扶養家族や支払った保険料など)をして、年末の最後のお給料で正しい所得税の金額との過不足を調整する必要があります。

これが「年末調整」です。

年末調整の情報は、翌年に支払う住民税にも反映されるのでしっかり手続きしましょう。

医療費控除や寄付金控除など、年末調整の対象になっていない「所得控除」を申告したい場合は自分で確定申告をします。

2020年の改正ポイント①「給与所得控除」が変わる

2020年の大きな改正点が、「給与所得控除」の減額です。

・「給与所得控除」とは

「給与所得控除」はサラリーマンに認められた「経費」で、給与収入に応じてその金額が決まっています。

サラリーマンの税金の計算は、以下のような手順でします。

1.「給与収入」から「給与所得控除」を差し引いて「所得」を算出する。

2.「所得」から「所得控除」を差し引いて「課税所得」(課税される所得)を算出。

3.「課税所得」に税率(所得に応じて5%、10%、20%など)をかけて税額を算出。

つまり私たちにとっては「給与所得控除」「所得控除」は多い方が、税金の計算上差し引く金額が多くなるので有利、ということになります。

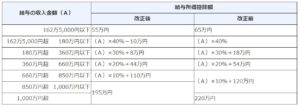

・変更点

2020年からの「給与所得控除」は、2019年に比べて10万円減額になりました。

【給与所得控除に関する改正】

出典)国税庁ホームページ 給与所得控除に関する改正

https://www.nta.go.jp/users/gensen/nencho/index/01.htm#a001

なお、給与収入が850万円を超える方は、給与所得控除額が195万円で頭打ちになり、更に控除が縮小することとなりました。

つまり給与収入が850万円を超える方は、昨年と収入他が同じでも増税になります。

ただし、子育て世帯などは負担増にならないように配慮されることになりました。

(「所得金額調整控除申告」の項で説明※)

2020年の改正ポイント② 「基礎控除」が変わる

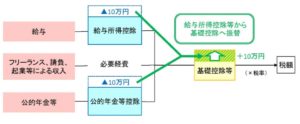

2020年の大きな改正点その2が「基礎控除」の増額です。

・基礎控除とは

基礎控除とは、「所得」から税金の計算上差し引くことのできる「所得控除」の一種です。

多くの所得控除の中でも、「生活保障的意味合いから設けられている(財務省)」とされる基本的な控除です。昨年までは、所得制限なく誰でも一律38万円でした。

・増税?減税?

2020年からの基礎控除は10万円増額して48万円になります。

つまり多くのサラリーマンにとっては、給与所得控除が10万円減って、基礎控除が10万円増えることになり、実質の負担の増減はなしです。

出典)財務省ホームページ 所得税の見直し(30年度改正)

https://www.mof.go.jp/tax_policy/summary/income/b07.htm

サラリーマンにとっては負担の増減なしですが、給与所得控除の関係ないフリーランスや起業をして働く人にとっては10万円基礎控除が増えたことで負担減になります。

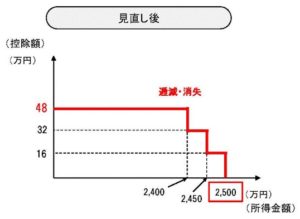

なお、基礎控除は高収入者には必要ないだろうという考えで、所得が2,400万円を超えると減額されることになりました。

出典)財務省ホームページ 所得税の見直し(30年度改正)

https://www.mof.go.jp/tax_policy/summary/income/b07.htm

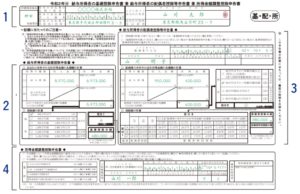

「令和2年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

2020年からこの長~い名前の申告書が新設され、年末調整を受ける人は全員記入・提出することとなりました。

昨年までと同じく「配偶者(特別)控除」の申告の他、改正された「給与所得控除」「基礎控除」の申告のためです。

【令和2年分 給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告書の記載例】

出典)国税庁ホームページ 各種申告書・記載例

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/1648_73_03.pdf

‐所得の欄は、新たな給与所得控除を差し引いて記入します。

‐配偶者(特別)控除に関しては昨年と変更なしですが、配偶者の給与所得も10万円減額された新給与所得控除を使用しての計算になるので注意しましょう。

‐申告書(様式)は勤務先によって異なります。

「所得金額調整控除申告」とは何のため?

新たな申告書は「所得金額調整控除申告」も兼ねています。果たして「所得金額調整控除」とは?

「所得金額調整控除」とは、子育て世帯などへの配慮のための新しい控除です。(※)

給与所得控除が縮小される「年収850万円を超える人」のうち子育て世帯などに対して、縮小される分の控除額をもどして負担増にならないようにする制度です。

対象は、23歳未満の扶養親族のいる人、特別障害者である扶養親族のいる人、などです。

参考)子ども・特別障害者等を有する者等の所得金額調整控除の創設

https://www.nta.go.jp/users/gensen/nencho/index/01.htm#a002

‐「所得金額調整控除」は扶養控除と違い、夫婦双方が対象になる場合は二人とも申告できます。

‐「扶養控除等申告書」を提出していても、「所得金額調整控除申告書」を提出しなければ「所得金額調整控除」を受けることはできないので必ず提出しましょう。

まとめ

2020年から実施の所得税改正は、フリーランスなど多様な働き方をしている人には減税、年収高めのサラリーマンには増税傾向になっています。

国の方針で、給与所得控除は今後も縮小される見込みです。

これからはより広い所得帯のサラリーマンが増税になるかもしれません。

年末調整を漏れなく申告することはもちろん、

年末調整ではカバーしていない所得控除などの効果を知ったり、

税の優遇のある制度を利用するなど、

税金と上手に付き合って家計に活かしていきたいですね。

ご注意)

この記事はわかりやすさを優先して記述しています。

そのため制度の紹介は要点を押さえた説明にしております。

より詳細な確認は、税理士事務所や税務署にお問い合せいただくか、または弊所の個別相談をご利用ください。